第一章 混凝土价格行情及利润回顾

1.1 2022 年 4 月混凝土市场行情分析

截至 2022 年 4 月底,百年建筑网 C30 非泵混凝土均价为 446 元/方,环比下跌 0.45%。目前房建市 场恢复不及预期,基础建设工程投资面向好,混凝土市场需求依托基建项目,提升缓慢。

受公共卫生事件影响,工程项目延期及停工现象增多,市场需求较为疲软,防疫管控下交通运输受阻,水泥、砂 石料等原材料供应收紧,混凝土企业生产受限,4 月作为传统“旺季”未有所表现,多地资金紧张情 况仍然存在,在防疫管控加严和资金压力不减的情况下,叠加部分地区雨水天气增多,4 月混凝土发 运量增速放缓,不及去年同期水平,全国混凝土价格整体震荡偏弱运行。

1.2 2022 年 4 月各地区混凝土市场行情分析

4 月国内七大地区混凝土 C30 非泵均价除华北、东北地区有所上涨外,其他地区价格均有不同程 度的下跌,其中华南地区跌幅最大。

分区域情况来看,华东区域多地防疫管控形势加严,混凝土市场需求大幅下滑,运输成本增加, 叠加道路管制严格,原材料采购受限,企业资金压力不减,现选择性供货优质项目,华东区域混凝土 价格指数环比下跌,苏州、南京地区混凝土价格分别回落 5 元/方及 20 元/方;华南区域虽然原材价格有所回升,但企业竞争加剧,多地企业价格节后跌至去年九月“能耗双控”之前水平,广州、深圳 地区价格下跌 30-45 元/方;

西南区域原材成本虽有小幅程度提升,但受雨水影响及公共卫生事件影响,下场需求恢复缓慢,混凝土价格难有提升,昆明、重庆地区混凝土市场报价下跌 5 元/方,成都 地区大幅下跌 65 元/方;华中区域工程进度提升缓慢,市场整体需求较往年同期相差较大,各地混凝 土价格弱势运行,其中武汉、长沙混凝土报价下跌 5-10 元/方;

华北区域因原材供应紧缺,价格维 持高位,混凝土生产成本提升,价格涨幅明显,北京、天津地区混凝土价格上涨 20-30 元/方;东北区域混凝土价格呈现涨势,沈阳地区混凝土价格上涨 30 元/方;西北区域管受周边市场原材生产基地 防疫情况转严,原材供应偏紧,叠加市场需求低迷,混凝土价格弱势持稳,西安地区混凝土价格下跌 30 元/方。

1.3 2022 年 4 月混凝土及原材价格对比

1.3.1 2022 年 4 月混凝土原材成本分析——水泥

截至 2022 年 4 月底,百年建筑网 P.O42.5 散装水泥均价 511 元/吨,环比下跌 0.7%,4 月全国水泥价格弱势下行, 行情整体偏弱运行。

受疫情影响,华东整体水泥市场需求表现不佳,部分市场需求停滞,水泥行情弱势运行,安徽、山 东、江苏、浙江多地水泥价格出现下跌,带动全国水泥行情震荡下行。华东、华中及东北地区水泥行情均呈现不同程度 的下滑,主要原因是受疫情影响持续,水泥市场需求不佳,部分市场需求停滞,水泥企业库存压力加剧,为缓解库存压 力,多地水泥价格出现下跌。

华南地区受疫情影响减小,水泥市场需求持续回升,广东、广西多地水泥价格出现回升;华北地区水泥窑线陆续开窑,水泥产能释放,加之水泥市场需求回升,多地水泥价格出现上涨;西北及西南地区天气转 好,水泥市场需求回升,加之厂家库存压力较小,多地水泥价格出现上涨。

1.3.2 2022 年 4 月混凝土原材成本分析——砂石

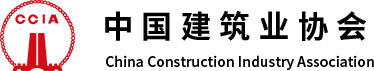

截至 2022 年 4 月底,百年建筑网全国综合砂石价格 115 元/吨,月环比上涨 0.67 元/吨。4 月市场持续受到疫 情影响,砂石运输周期变长。砂石供应量有所减少,需求持续恢复,砂石价格大稳小动。

分区域来看,长三角地区 砂石整体价格较 3 月比呈上扬趋势。4 月下旬,砂石价格小幅回落,部分重点城市受外来市场以及需求影响,局部涨跌明显;珠三角地区疫情恢复较好,下游需求有所好转,砂石价格暂稳运行。京津冀地区砂石价格有所变动,河北作为大的砂石输出地,4 月砂石量供应偏紧,疫情下砂石运输管控严格。整体来看,全国大部分省份仍受疫情影 响,砂石矿山厂出货量有所减少,产能利用率和产线开机率均呈下降趋势,砂石运输周期变长,后期的项目开工情 况仍在恢复当中。

1.3.3 2022 年 4 月混凝土原材成本分析——矿渣粉

截至 2022 年 4 月底,百年建筑网统计全国 22 个重点城市 S95 矿渣粉均价为 340.68 元/吨,环比下降 0.2%,全国 矿渣粉价格涨跌互现。本月全国多地受公共卫生事件的影响,管控愈加严格,多地厂家处于停产或半停产状态,整体产 能难以有所提升,同时市场需求依旧低迷,矿渣粉价格难以上涨,多地小幅波动后整体稳中偏弱运行。

华东地区山东多 地下跌 10-20 元/吨,长三角多地价格整体平稳;华南地区广西多地上涨 5-10 元/吨;华中地区湖南、湖北小幅走低,河 南小幅上涨;西南地区四川、云南、贵州多地上涨 5-10 元/吨;华北地区河北、山西多地下跌 5-10 元/吨,唐山累计下 跌 20-30 元/吨。4 月整体市场需求低迷,交通管控愈发严格,销量无法提升,部分地区原材料短缺,市场需求推迟释放, 全国矿渣粉价格弱势下行,部分地区小幅波动。

整体来看,4 月混凝土生产成本保持降低趋势,在不考虑车损、人工以及水电变量的情况下平均每方 C30 混凝土生 产成本降低 0.51 元。百年建筑网统计 3 月全国 C30 非泵市场均价为 448 元/方,4 月均价为 446 元/方,月环比降低 0.4%;按照生产成本来看,混凝土市场价格与生产成本均保持下降趋势。

其中水泥降幅最为明显,月环比降低 1.16 元/方。根 据市场调研混凝土企业来看,虽然部分地区原材成本以及运输成本提升,但是市场竞争环境依然严峻,4 月份混凝土综 合生产成本有所下降。

第二章 混凝土及原材产量情况

2.1 2022 年 4 月混凝土产量分析(调研)

2022 年 4 月混凝土企业产量为 1022.15 万方,同比降低 39%。总体来看,全国各地基础建设工程投资面仍是趋稳向好,其中适度超前的基础设施投资反馈在 4 月混凝土需求上具有较强的底部支撑。

然而,一季度全国商品房销售面积 同比下降 13.8%,房地产行业资金回流表现较差,经济滞后问题凸显在 4 月底,房地产市场交易氛围不活跃。加之全国 疫情形势反复,终端施工进度受限,因此发运量涨幅收窄。

具体来看,西南地区四月多地出现降雨,加之原料上涨影响, 混凝土生产心态谨慎,加之房建市场复工状况仍旧不理想,整体市场发运量同比下降;华东地区多地疫情防控升级,导致多数混凝土企业停产,发运量虽明显高于其他地区但不及本地去年同期;华南部分地区疫情后市场需求复苏,多数重 点工程支撑有力,发运量增速较其他地区有所加快;

华中地区多数搅拌站发运量由市政项目支撑,房产下行影响深远, 发运量同比降低近 1/3;东北、西北“两北”地区传统施工旺季下项目启动进程加快,加之疫情形势好转,部分地区管 控解除,运输恢复流通,发运量较三月有所回升;华北地区疫情反情况下材料运输受限,下游资金款项拖累进度,企业 谨慎出货为主,本月发运量难有提升。

2.2 2022 年水泥产量分析

一季度全国水泥产量 3.87 亿吨,同比下降 5.6%。主要 2022 年房建、基建项目开工情况不佳,水泥市场需求同比 去年有明显下滑,水泥产量同比出现下降。3 月华中、华北部分窑线存在补停现象,水泥产能释放受限,加之中下旬受 公共卫生事件影响,水泥市场需求不佳,因此预计 4 月全国水泥产量环比及同比或再次出现明显下降。5 月水泥市场需 求回升情况不容乐观,因此预计 5 月全国水泥产量同比或保持下降趋势。

2.3 2022 年 4 月砂石销量分析(调研)

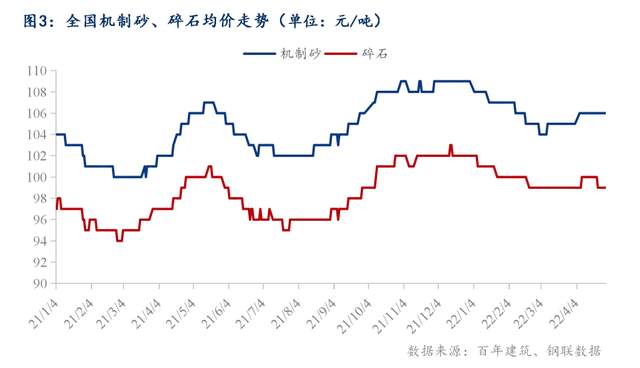

据百年建筑网对国内 193 家大型矿山厂砂石销量调研情况来看,4 月砂石销量为 4045 万吨。4 月初出货量达至顶点, 受疫情、运费成本等影响后期逐步回落。本周调研的大型矿山企业和砂石加工厂共 193 家,砂石总出货量约为 985.9 万 吨。

本次调研砂石厂生产线共有 331 条,其中开机 247 条,总的产线开机率达到 67.03%,环比下降 2.11 个百分点;产 能利用率为 34.11%,环比下降 4.58%。4 月底,供应方面,砂石矿山厂出货量有所减少。需求方面,疫情影响下,砂石 运输周期变长,后面项目开工情况仍在恢复当中。整体来说,全国大部分省份仍受疫情影响,砂石矿山厂出货量有所减 少,产能利用率和产线开机率均呈下降趋势。

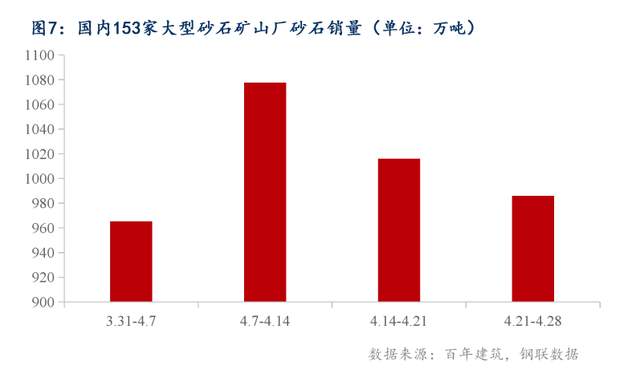

2.3.1 2022 年 4 月机制砂销量分析(调研)

机制砂方面,4 月机制砂销量为 1207.4 万吨,占所调研砂石总量的 29.85%。目前机制砂开始逐步替代传统天然砂 用作混凝土搅拌站应用,但根据百年建筑网调研,4 月环比 3 月整体混凝土发运量持续下滑,因此机制砂销量占比月环 比减少。4 月仍是受到疫情防疫问题影响,尤其是华东地区部分城市封闭,周边道路砂石运力受限,因此供应不足。

加之疫情形势反复管控力度不减,少量搅拌站企业停产防控,企业原料采购积极性一般,因此机制砂用量下滑。不过 4 月底,江苏等地疫情局势好转,建筑行业积极复产,叠加资金面降息利好等信息,因此 4 月整体以恢复需求为主,预计后期交易市场情绪渐浓。

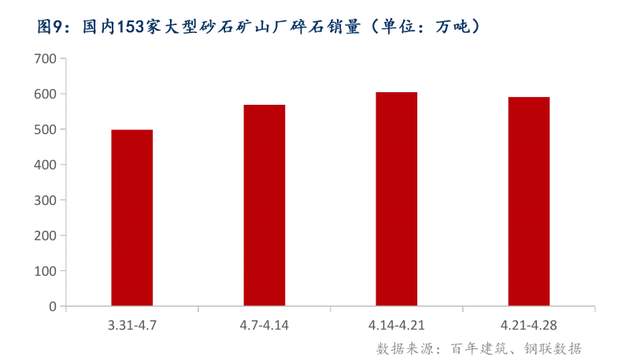

2.3.2 2022 年 4 月碎石销量分析(调研)

碎石方面,4 月碎石销量为 2161.6 万吨,占说调研砂石总量的 55.9%。4 月碎石销量成为砂石总销量的主力品种, 4 月砂石矿山厂为配合环保督查以及疫情工作,销量持续减少。需求方面,疫情影响下,砂石运输周期变长,不过商混企业开工逐渐复苏,基建工程亦逐步回暖。相对于市内交通的恢复畅通,但是供应方面全国大部分省份仍受疫情影响, 长距离供应运输仍是受限,多地道路管控以及河流封航,因此砂石矿山厂出货量有所减少,产能利用率和产线开机率均 呈下降趋势,整体销量下滑。

第三章 中国混凝土行业面临的行业运行情况

3.1 中国混凝土行业产能利用率分析

根据百年建筑调研国内 506 家混凝土企业出货情况,4 月全国混凝土产能利用率维持缓慢提升趋势,4 月底全国混 凝土产能利用率 14.39%,周环比上升 0.8 个百分点,较去年同期下降 7.4 个百分点,差值不断扩大。一方面受多地疫情 反复影响,陆续有区域阶段性封控管理,另一方面,今年多地房建项目开工进度缓慢,4 月混凝土产能利用率整体缓慢 稳步提升。

3.2 中国混凝土行业市场竞争分析

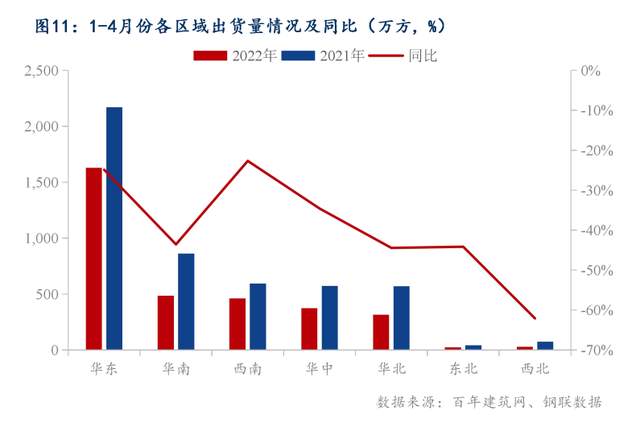

2022 年 1-4 月各地区混凝土产量较 2021 年同期继续均处于下滑阶段,除华东、华南外其他区域下降幅度有所减小,其中下降最多的是西北地区,较去年同期下降 62.07%,华北、东北、华南下降比例较为接近,分别下降 44.43%、44.14% 和 43.54%,华中下降 34.57%,华东和西南分别下降 24.88%和 22.67%。4 月国内多地阶段性疫情防控,且房建项目进度不佳,多数混凝土企业发运量仍不及去年同期,1-4 月混凝土发运量 继续低于去年同期,且相差比例由 28%扩大为 32%。

天气转暖后,东北、西北地区陆续开工,4 月混凝土发运量回升较为明显,较去年同期产值明显缩小,达到 20%和 10%;西北地区西南地区开工稍晚,但 4 月整体表现较好,混凝土发运 量基本接近去年同期水平,较去年同期差值缩小 9%;华北 3 月中下旬开工项目增多后,4 月多地疫情防控压力不减,混 凝土发运量缓慢提升,较去年同期差值缩小 4%;华中各省份项目开工一般,进度也偏慢,较去同期相差比例较 3 月相当。

华南尤其是广东省疫情影响,且各区域房建项目进度一般,混凝土发运量下滑明显,较去年同期差值扩大 6%;华东 尤其是长三角地区防控形势持续紧张,管控区域较多,4 月混凝土发运量整体提升不明显,1-4 月较去年同期差值扩大 8%。

1-3 月,全国房地产开发投资 27765 亿元,同比增长 0.7%;其中,住宅投资 20761 亿元,增长 0.7%,增速双双 放缓。房地产开发投资增速已连续 12 个月回落,且增速水平创近 20 个月新低。

房屋新开工面积 29838 万平方米,下降 17.5%,其中住宅新开工面积 21558 万平方米,下降 20.3%。房屋竣工面积 16929 万平方米,下降 11.5%,其中住宅 竣工面积 12323 万平方米,下降 11.3%。房建项目整体进度放缓,多地混凝土企业发运量较去年同期减少明显,这也是目前影响混凝土产能利用率提升的关键因素。商品房销售面积 31046 万平方米,同比下降 13.8%;

其中,住宅销售面积 下降 18.6%。商品房销售额 29655 亿元,下降 22.7%;其中住宅销售额下降 25.6%。房地产开发企业到位资金 38159 亿元,同比下降 19.6%,继续维持负增长,创近年来新低。

多项数据继续维持负增长,疫情反复对长三角、大湾区、东北区域产生了较大影响的叠加。虽然部分房企积极采取一定的措施来推动项目复工和项目进度,但收效缓慢,在目前多 地疫情防控形势依旧严峻,及房企项目资金情况仍较大改观情况下,混凝土企业观望态度更浓,混凝土发运量继续维持缓慢提升。

第四章 混凝土行业展望

4.1 混凝土市场价格展望

展望 5 月,供应端上来看,由于公共卫生事件频发,各地防控不断加码,混凝土企业成品运输以及原材运输能力下 降,混凝土供应端虽有回升态势,但受制于原材紧缺问题,5 月混凝土供应端难有较大幅度回升。

需求端来看,融资政策有所宽松但仍是持谨慎乐观态度,利好房建需求,但是行业资金紧缺程度依然难以得到较大程度的缓解,房企资金紧 张开工率降低,导致市场整体恢复速度未有提升,但混凝土企业当前有庞大的在手订单作为支撑,疫情结束后混凝土需 求仍将保持上行趋势。

成本端来看,5 月作为水泥、砂石销售旺季,市场价格上涨概率较大,5 月初东北、西南等地水泥价格大幅上涨,预计 5 月混凝土生产成本多以上升趋势为主。综合基本面及原材成本来看,预计 5 月混凝土市场价格将 以小幅回升态势为主,但需要谨慎应对长期以来的公共卫生事件所积压的大量招投标项目带来的市场竞争。

4.2 混凝土需求展望

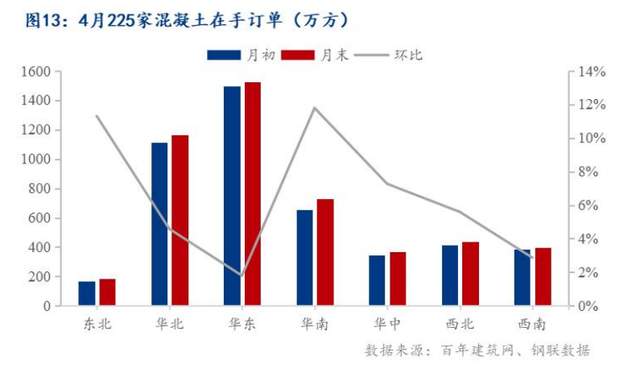

根据百年建筑网调研的国内 225 家混凝土企业在手订单来看,截至 4 月最后一周混凝土在手订单总量为 4803.3 万 方,环比月初提升 5.1%,增幅环比下降 10.8 个百分点。4 月增幅最大地区为华南及东北地区。东北地区 4 月逐渐复苏, 下游招投标项目大幅增加,混凝土企业在手订单环比增加 11.3%。华南地区在手订单增幅 11.8%,增幅最小的地区为华东地区,环比增长 1.8%,华东地区 4 月份公共卫生事件影响较大,在手订单趋于饱和。

4 月虽然在手订单提升,但是增幅收窄,新接项目正在趋于稳定。根据 5 月份所调研的混凝土企业心态来看,混凝土企业反馈 5 月计划供应量环比 4 月 有所增加,预计 5 月混凝土需求将有回升态势。

备注:数据尚未成体系,以文字阐述形式呈现

2022 年 3 月份,成都市行政区域内核发施工许可证建设项目 166 个,比上月增加 64 个;核发施工许可证面积 613.23 万平方米,比上月增长 42.68%;工程造价 209.02 亿元,比上月增长 22%。

合肥市 3 月份核发施工许可证建设项目 21 个;核发施工许可证面积 73.66 万平方米。天津市 3 月份核发施工许可证建设项目 127 个;长沙市 3 月份核发施工许可证建设项目 12 个;核发施工许可证面积 31.02 万平方米,长度约 5.45 千米。

南昌市 3 月份核发施工许可证建设项目 2 个;核发施工许可证面积 20.96 万平方米,长度 7.4 千米。武汉市 3 月份核发施工许可证建设项目 11 个;核发施工许可 证面积 7.55 万平方米。重庆、贵阳、杭州尚未公布。

(以上信息和数据由百年建筑网整理,该报告为旷真法务集团和百年建筑网联合发布)